エグチ

エグチアメックスプラチナの家族カードって発行した方がお得なの?

アメックスプラチナカードは、家族カードを最大4枚無料で作れます。特典も本会員とほとんど同じです。

この記事を読むと『アメックスプラチナの家族カード』を深く理解することができます。

アメックスプラチナの家族カードの特徴

- 年会費は4枚まで永年無料

- 配偶者や両親、18歳以上の子供が申し込み対象

- 生計を共にする兄弟や同性パートナーも発行可能

- 家族カードでも本カードの特典はほぼ利用可能

家族カードと本カードとの違い

- メタルカードは本カードのみ

- 旅行傷害保険は利用付帯になるが補償額は変わらない

- フリー・ステイ・ギフト、バースデーギフト進呈は本会員のみ

- 入会キャンペーンは家族会員には適用されない

アメックスプラチナの家族カードの基本情報

アメックスプラチナカードの年会費は165,000円です。

このカードを持っていると、追加料金なしで最大4枚の家族カードが発行できます。

アメックスプラチナカードの年会費・月会費

家族カードの発行によるアメックスプラチナカードの年会費と月会費を簡潔にまとめます。

| 発行枚数 | 1枚当たりの年会費 | 1枚当たりの月会費換算 | |

|---|---|---|---|

| 本会員 | 1枚 | 1650,000円 | 13,750円 |

| 本会員+家族カード1枚 | 2枚 | 82,500円 | 6,875円 |

| 本会員+家族カード2枚 | 3枚 | 55,500円 | 4,584円 |

| 本会員+家族カード3枚 | 4枚 | 41,250円 | 3,438円 |

| 本会員+家族カード4枚 | 5枚 | 33,000円 | 2,750円 |

本カードと家族カードを合わせて最大5枚まで利用できるため、カード1枚あたりの実質コストは33,000円になります。

クレジットカードの費用は年単位での引き落としが基本ですが、このように月額換算も可能です。

家族カード発行の対象

家族カード発行の対象者は原則、以下のとおりです。

- 配偶者(生計を同一にする別姓・同性パートナー含む)

- 両親

- 18歳以上の子供

血縁関係がなくても同じ家計なら家族カードを発行できるのは便利です。

家族カードは友達や彼氏・彼女でも発行可能

また、本会員が支払いの責任をすべて負うことに同意すれば、同居していない家族や友人、恋人にもカードを発行することが可能です。

しかし、この決定には責任が伴うため、申請前には慎重な検討が必要です。

家族カードの発行種類

アメックスプラチナカードの家族カードは、プラチナカード以外のカード

- アメックスグリーン

- アメックスゴールド

でも発行可能です。

アメックスグリーンカードはデザインで人気があり、「アメリカンエキスプレス」と言えば、多くの人がこのグリーンのカードを思い浮かべます。そのため、選ばれることもあります。

家族カードはメタルカードの発行は不可

アメックスプラチナカードの家族カードは、メタル製ではありません。

プラスチック製で、メタルカードは本会員だけに発行されます。

アメックスプラチナの家族カードを作る4つのメリット

家族カードのメリットは以下の通りです。

- 4枚まで無料で発行可能

- ポイントを効率的に貯められる

- カード利用額を1つの口座にまとめられる

- 家族カードは本会員と同等の特典を利用できる

①4枚まで無料で発行可能

1つ目のメリットは「最大4枚まで追加料金なしで発行できる」点です。

これにより、家族内での経済的な負担を軽減しながら、複数のメンバーがカードの便利さを享受できます。

家族全員がカードを利用することで、より多くの特典やポイントを得られる可能性が高まりますね

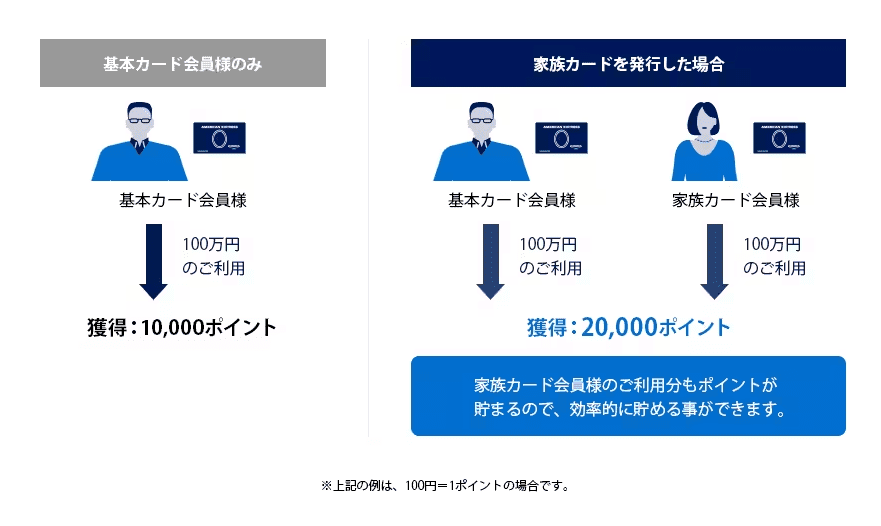

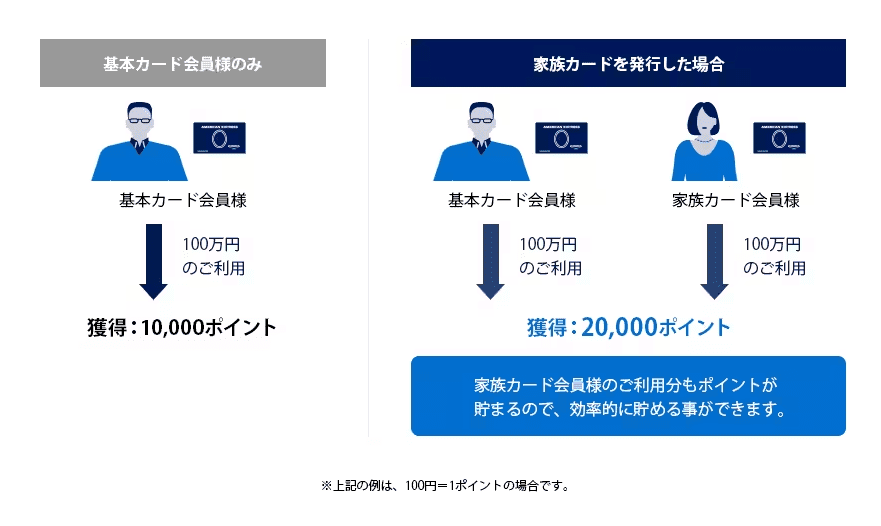

②ポイントを効率的に貯められる

2つ目のメリットは「ポイントを効率的に貯められる」点です。

家族カードでもポイントは基本カードと同様に貯まります。

家族全員で効率的にポイントを蓄積することで、さまざまな特典やサービスを活用することができますね。

③カード利用額を1つの口座にまとめられる

3つ目のメリットは「家族のカード利用額を1つの引き落とし口座にまとめられる」点です。

個々にクレジットカードを持つと、明細のチェックや支払い管理が煩雑になりがちですが、家族カードを利用すると、全員の支出が一つの口座から引き落とされ、家計管理がずっと簡単になります。

支出の把握が容易になるため、節約への道も開かれます。

さらに、家族カードには利用限度額の設定や、アプリを使った利用状況のチェックが可能です。

④家族カードは本会員と同等の特典を利用できる

アメックスプラチナカードの家族カードを持つと、本会員と同様の特典をほぼ全て享受できます。

一般的に、家族カードでは利用可能な特典が限られることが多いですが、アメックスプラチナの家族カードでは、その限りではありません。

これは家族カードを持つ魅力の一つであり、豊かなライフスタイルをサポートします。

アメックスプラチナの家族カードを作る4つのデメリット

家族カードを作るデメリットを紹介します。

- 入会ポイントがもらえない

- 利用できない特典がある

- 枚数制限がある

- 本会員の利用限度額が減少する

❶入会ポイントがもらえない

アメックスプラチナの家族カードでは、入会時のキャンペーンポイントは付与されません。

❷利用できない特典がある

家族カードでは利用できない特典もあります。

利用できない特典

- バースディプレゼント

- 海外旅行保険(自動付帯ではなく利用付帯)

- メタルカードの発行不可

- フリー・ステイ・ギフト(年1回の無料宿泊特典)

- 追加カード(ACカード、ETCカード)の発行不可

- 新規入会ギフト(特製バケッジタグ)

これらを除くと、家族カードホルダーも本会員と同様に多くの特典を享受できます。

❸枚数制限がある

アメックスプラチナの家族カードは、無料で発行できるのが4枚までとなっています。

他会社のクレジットカードですと、家族カードや追加カードの発行枚数に上限がないものや、8枚まで無料で発行できるクレジットカードもあります。

大家族には他のカードが適しているかもしれませんが、一般的な家族では4枚の発行枚数は十分です。

特典やサービスも充実しています。

❹本会員の利用限度額が減少する

家族カードの利用額は本会員の利用可能額内で共有されます。

例えば、本会員の利用可能額が1,000,000円の場合、家族カードを含めた全体の利用はこの枠内で分配されます。

これは、家族全員で賢く利用額を管理する機会を提供します。

これらのデメリットを考慮しても、アメックスプラチナの家族カードは多くのメリットを提供し、家族全員が豊かなライフスタイルを享受する手段となり得ます。

アメックスプラチナの家族カードの申し込み方法

アメックスプラチナの家族カード申込みには、以下の2つの方法があります。

- 本会員がカードを発行する際に同時申込みする方法

- 本会員カードを発行した後で申込みをする方法

本会員がカードを発行する際に同時申込みする方法

同時申込みは、本会員カードの申込み時に家族カードの発行も一緒に行います。

申込みは、本会員カードのフォームで家族カードの発行欄にチェックを入れるだけで簡単です。

審査は本会員のみが対象で、審査を通過すれば家族カードも同時に発行されます。

アメックスプラチナの家族カードは、本会員宛に送られます。

本会員カードを発行した後で申込みをする方法

本会員のカードが手元に届いた後、アメックスの公式ホームページから家族カードの申込みが可能です。

「家族カードの案内」画面に進んで、持っているカードを選択後、必要情報を入力します。

これにはオンライン・サービスのIDとパスワード、またはカード番号とセキュリティコード、本会員の誕生年が必要です。

すべての情報を入力し終えたら、申込みは完了します。

この方法でも、審査は本会員のみが対象となり、審査通過後に家族カードが本会員宛に届けられます。

これらの方法により、家族カードの申込みがスムーズに行えます。

アメックスプラチナの家族カードのおすすめ特典

アメックスプラチナカードの家族カードで利用できる特におススメの特典を紹介します。

- プラチナ・コンシェルジェデスク

- ホテルメンバーシップ

- ファイン・アンド・ホテル・リゾート

- プライオリティパス

- 2 for 1 ダイニング by 招待日和

- 手荷物宅配無料サービス

- 充実の旅行傷害保険

プラチナ・コンシェルジェデスク

家族カード利用者も「プラチナ・コンシェルジェデスク」を利用することが可能です。

「プラチナ・コンシェルジェデスク」は、カード保有者が24時間365日、様々な要望や相談に対して専門スタッフのサポートを受けられる特典です。

利用できるサービスには以下のとおりです。

- ホテルや飛行機の予約:出張や旅行の計画がスムーズに進みます。

- レストラン紹介:急なビジネスディナーや特別な食事の場所を探してくれます。

- 観光地や穴場の紹介: 旅の目的に合わせて、見逃せないスポットや隠れた名所を提案してもらえます。

- お店の紹介:買い物や特定の商品を探しているときに便利なサービスです。

例えば、新幹線チケットの手配や特別な機会のための花の手配、現地でのレストランやホテルの予約、急な食事会の場所探しなど、幅広い要望に応えてくれます。

また、特定の番組で見た服のブランド調査のように、詳細な情報のリクエストにも対応してくれます。

まるで個人秘書を持っているかのようなサポートで、日常生活や旅行をより快適に、そして充実させることができるでしょう。

ホテルメンバーシップ

ホテルメンバーシップは、4つのホテルグループのメンバーシップの上級会員資格(ゴールド会員相当)に無条件で登録することが可能です。

この特典を使えば、無条件で高級ホテルの上級会員に。

具体的には、以下の会員資格が得られます。

| メンバーシップ/プログラム | ホテルブランド | 特典の例 |

|---|---|---|

| 「ヒルトン・ホテルズ&リゾーツ」ゴールド会員 | ・ヒルトン ・コンラッド ・ウォルドーフ・アストリア など | ・80%のポイントボーナス ・部屋のアップグレード(空室状況による) ・朝食無料サービス |

| 「カールソン・レジドール・ホテルズ」Premiumステータス | ・ラディソン ・カントリーイン&スイーツ ・パークプラザ など | ・25%のポイントボーナス ・部屋のアップグレード ・ホテルでの飲食15%オフ ・無料宿泊特典 |

| 「マリオット」ゴールドエリート会員 | ・リッツ・カールトン ・マリオット ・シェラトン など | ・ポイントアップ ・部屋のアップグレード(空室状況による) ・ホテルでの飲食15%オフ |

| 「プリンスホテルズ&リゾーツ」プラチナメンバー | ・プリンスホテルズ&リゾーツ | ・レイトチェックアウト ・朝食プレゼント ・宿泊╱ゴルフ ベストレート保証 |

これらの上級会員資格を得るには通常、年間数十泊の宿泊が必要ですが、このカードを持っているだけで資格がもらえます。

上級会員になると、アーリーチェックイン、レイトチェックアウト、部屋のアップグレード、ウェルカムギフトなどのVIP待遇を受けられます。

世界中に1万6000カ所以上の対象ホテルがあるため、旅行が多い方には大きなメリットです。

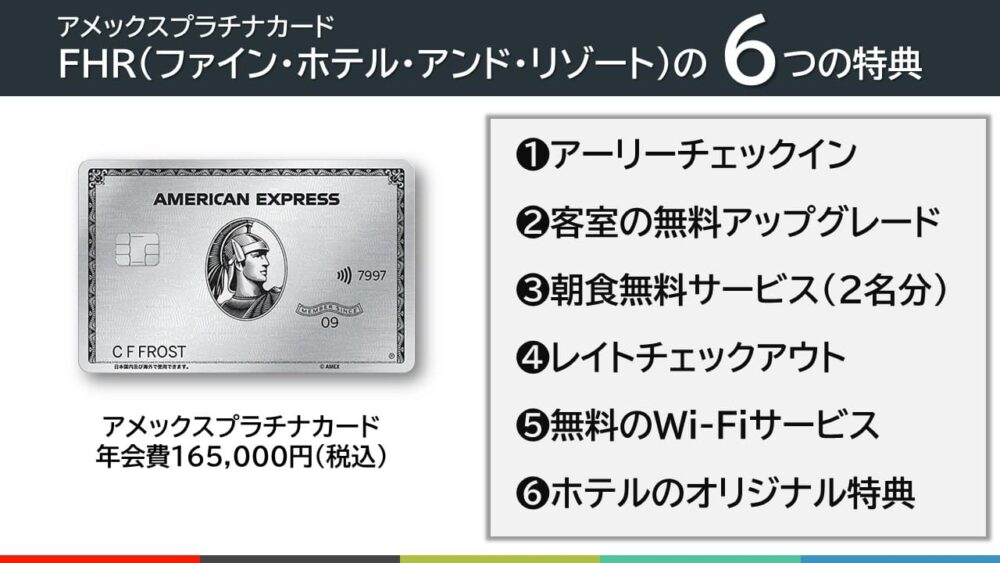

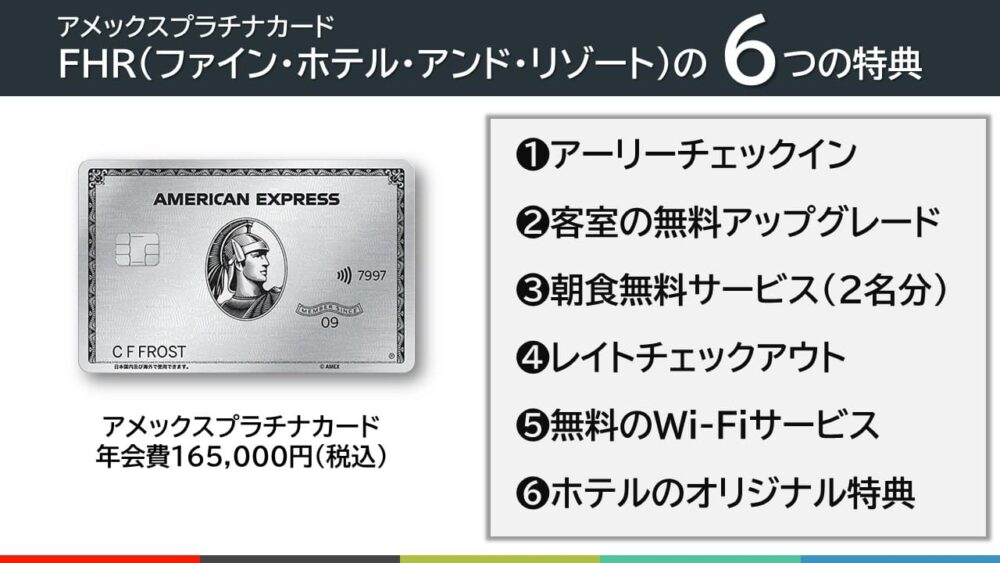

ファイン・ホテル・アンド・リゾート

「ファイン・ホテル・アンド・リゾート」は、アメックスが提携している国内外のホテルに、アメックスプラチナカード会員限定で特別優待してもらえる特典です。

この特典では、以下のような特別待遇を享受できます。

詳細はこちら。

家族カード会員も同じ特典を享受できます。

プライオリティパス

アメックスプラチナカードには、世界中の国際空港のVIPラウンジを利用できるプライオリティパスの無料発行特典があります。

このカードで得られるプライオリティパスは、最高グレードのプレステージ会員資格です。

| カードランク | 年会費 | 会員利用料 | 同行者利用料 |

|---|---|---|---|

| スタンダード会員 | 99ドル | 27ドル | 27ドル |

| スタンダードプラス会員 | 249ドル | 27ドル (10回まで無料) | 27ドル |

| プレステージ会員 | 399ドル | 無料 | 27ドル |

プレステージ会員は利用回数無制限で、通常399ドルの年会費が無料です。

同伴者1名も無料で利用可能です。

また、家族カード1枚ごとにプライオリティパスを発行でき、本会員と合わせて最大5枚まで無料で手に入ります。

2 for 1 ダイニング by招待日和

国内外約200店舗のレストランで、所定のコースメニューを2名以上で予約すると1名分のコース料金が無料にサービスです。

「2for1ダイニングby招待日和」のポイントは以下のとおりです。

- 利用条件:2名様以上で予約すると、1名様分の料金が無料。この特典は、予約ごとに適用される。

- 対象店舗:国内外に約250店舗。関東エリアを中心に、ハワイ、シンガポール、台湾の店舗も対象。

- 利用回数制限:各店舗、半年に1回まで。A期間(4月1日~9月30日)、B期間(10月1日~3月31日)にそれぞれ1回ずつ利用可能。

この特典を使えば、厳選されたレストランで2名での食事が、実質1名分の料金で楽しめます。

記念日や特別な日のお食事、ビジネスでの接待など、さまざまなシーンでお得に利用できます。

詳細はこちら。

手荷物無料宅配サービス

海外旅行時、自宅と空港間のスーツケースやゴルフバッグ2個までの無料宅配が利用できます。

このサービスのメリットは以下になります。

- サービス内容:国際線を利用する際「自宅⇒空港」および「空港⇒自宅」で手荷物2個までを無料で配送。

- 利用可能空港:成田国際空港、羽田空港(第3ターミナル)、中部国際空港、関西国際空港の4カ所。

このサービスを使えば、重たい荷物を持って移動する必要がなくなり、自宅と空港の間で身軽に移動できます。

出発日には空港で荷物を受け取り、帰国時には空港で荷物を預けて自宅で受け取ることができるため、移動が格段に楽になります。

特に、遠方からの移動や小さな子供がいる場合に便利です。荷物のサイズや重さについても、一般的な航空会社の規定内であれば問題なく利用できます。

旅行や出張のストレスが大きく軽減されるでしょう。

充実の旅行傷害保険

アメックスプラチナカードの家族カードの旅行傷害保険は、補償されるのは「利用付帯」のみですが、内容はかなり充実しています。

利用付帯とは

利用付帯とは旅行代金をアメックスプラチナカードで決済した場合にのみ適用される補償です。

旅行代金とは、国内旅行の場合、公共交通乗用具、宿泊料金、宿泊を伴う募集型企画旅行(パッケージツアー)の料金をいいます。

海外旅行の場合、日本出入国のために時刻表に基づいて運行される国際航空機または国際船舶のチケットやパッケージツアーの料金をいいます。

国内旅行傷害保険(利用付帯)

死亡保険金が最高1億円、入院保険金、手術保険金、通院保険金まで補償されるのは、かなりの充実度です。

| 国内旅行傷害保険 | 家族カード会員 | 家族カード会員の家族 |

|---|---|---|

| 障害死亡・後遺障害保険金 | 最高1億円 | 最高1,000万円 |

| 入院保険金 | 日額5,000円 | |

| 手術保険金 | 最高20万円 | |

| 通院保険金 | 日額3,000円 | |

海外旅行傷害保険(利用付帯)

海外旅行傷害保険で、重要なのは「障害治療費用」と「疾病治療費用」ですが、いずれも最高1,000万円の補償があるので安心です。

| 海外旅行傷害保険 | 家族カード会員 | 家族カード会員の家族 |

|---|---|---|

| 障害死亡・後遺障害保険金 | 最高1億円 | 最高1,000万円 |

| 障害治療費用保険金 | 最高1,000万円 | |

| 疾病治療費用保険金 | 最高1,000万円 | |

| 賠償責任保険金 | 最高5,000万円 | |

| 携行品損害保険金 | 1旅行中 最高100万円 | |

| 救援者費用保険金 | 保険期間中 最高1,000万円 | |

別途、海外旅行傷害保険に加入する必要はないレベルです。

海外では、日本の保険が適用外の治療が必要になることがあり、医療費も高くなりがちです。

そのため、「障害治療費用保険」と「疾病治療費用保険」の補償額が大切で、最低300万円、理想は500万円の補償があれば安心です。

海外旅行航空便遅延費用

| 保険金の種類 | 保険金額 |

|---|---|

| 乗継遅延費用保険金 | 最高30,000円 |

| 出航遅延、欠航、搭乗不能費用保険金 | 最高30,000円 |

| 受託手荷物遅延費用保険金 | 最高30,000円 |

| 受託手荷物紛失費用保険金 | 最高60,000円 |

※家族カード会員本人のみ(家族カード会員の家族は対象外)

家族カードでも使えるアメックスプラチナカードその他の特典

アメックスプラチナカードには、まだまだたくさんの特典が付帯されています。

家族カード会員も本会員と同様に利用できます。

- インターナショナル・エアライン・プログラム

- センチュリオン・ラウンジの利用

- インターナショナル・アメリカン・エキスプレス・ラウンジの利用

- 高台寺塔頭 圓徳院「京都特別観光ラウンジ」の利用

- 個人賠償責任保険(最高1億円)

- エアポート送迎サービス

- 無料ポーターサービス

- 国内ホテルおよび国内旅館での優待

- 国内スパでの優待

- コンフォート・カフェ

- インターナショナル・クルーズ・プログラム

- ハーツレンタカー割引

- アメリカン・エキスプレエス・トラベル オンライン

- プラチナカード・アシスト

- 海外緊急支援サービス

- ファイン・ダイニング50

- ダイニング・イベント

- パーソナル・インポート・サービス

- 阪急メンズ東京・プレミアム サービス

- スポーツクラブ・アクセス

- プレミア・ゴルフ・アクセス

- プラチナ・アクセス

- プライベート・クルーズ

- ラグジュアリー・フライト

- コットン・クラブ

- SBIウェルネスサポート

- キャンセル・プロテクション

- ショッピング・プロテクション

- リターン・プロテクション

- オンライン・プロテクション

- ゴルフ保険

アメックスプラチナの家族カードに関するよくある質問10選

アメックスプラチナの家族カードに関する質問を10個、まとめました。

アメックスプラチナの家族カードを発行するメリットは何であるか?

アメックスプラチナカードは、最大4枚まで家族カードを無料で発行でき、本会員とほぼ同じ特典を享受できます。

家族カードの年会費はどの程度であるか?

家族カードの発行は追加料金なしで可能です。

| 発行枚数 | 1枚当たりの年会費 | 1枚当たりの月会費換算 | |

|---|---|---|---|

| 本会員 | 1枚 | 1650,000円 | 13,750円 |

| 本会員+家族カード1枚 | 2枚 | 82,500円 | 6,875円 |

| 本会員+家族カード2枚 | 3枚 | 55,500円 | 4,584円 |

| 本会員+家族カード3枚 | 4枚 | 41,250円 | 3,438円 |

| 本会員+家族カード4枚 | 5枚 | 33,000円 | 2,750円 |

本カードと家族カードを合わせて最大5枚まで利用できるため、カード1枚あたりの実質コストは33,000円になります。

家族カードの対象者には誰が含まれるか?

配偶者(別姓・同性パートナー含む)、両親、18歳以上の子供です。

血縁関係がなくても同じ家計なら発行可能です。

家族カードを友達や恋人に発行することは可能か?

はい、本会員が支払い責任を全て負うことに同意すれば、同居していない家族や友人、恋人にも発行できます。

プラチナカード以外の家族カードも発行できるか?

はい、アメックスグリーンやアメックスゴールドなど、プラチナカード以外の種類でも発行可能です。

家族カードでメタルカードの発行は可能か?

いいえ、アメックスプラチナの家族カードはプラスチック製で、メタルカードの発行は本会員のみ可能です。

家族カードの主なメリットは何か?

家族カードは4枚まで無料発行、ポイントを効率的に貯められる、利用額を1つの口座にまとめられる、本会員と同等の特典を享受できます。

家族カードを持つデメリットは何か?

入会ポイントがもらえない、利用できない特典がある、無料で発行できるのは4枚まで、本会員の利用限度額が減少します。

家族カードの申し込み方法にはどのようなものがあるか?

本会員がカードを発行する際に同時申込み、または本会員カード発行後にアメックスの公式ホームページから申込みが可能です。

家族カード申込み時の審査対象は誰であるか?

審査は本会員のみが対象で、審査通過後に家族カードが本会員宛に届けられます。

まとめ

アメックスプラチナの家族カードの特徴

- 年会費は4枚まで永年無料

- 配偶者や両親、18歳以上の子供が申し込み対象

- 生計を共にする兄弟や同性パートナーも発行可能

- 家族カードでも本カードの特典はほぼ利用可能

家族カードと本カードとの違い

- メタルカードは本カードのみ

- 旅行傷害保険は利用付帯になるが補償額は変わらない

- フリー・ステイ・ギフト、バースデーギフト進呈は本会員のみ

- 入会キャンペーンは家族会員には適用されない

今なら最大12万ポイント獲得するチャンス!(東京~ハワイ3往復分)

初年度に公式サイトから申し込むと、最大12万ポイントを得られ、これは東京からハワイまでの往復3回分に相当します。

初年度のキャンペーンを利用して年会費を上回る利益を享受し、1年間の使用を経て継続するかどうかを検討されることをお勧めします。

\最大12万ポイント獲得できます/

日本~ハワイ3往復分のポイントをゲット!